Aurubis – Einer der großen Gewinner des aktuellen Kursziel-Rankings

Bei der Suche nach vielversprechenden Investmentchancen können Trends eine wichtige Rolle spielen. Und dabei ist nicht zwingend der aufwärts oder abwärts gerichtete Kursverlauf einer Aktie gemeint. Ein anderer denkbarer Ansatz wäre zum Beispiel, einen Blick auf die Entwicklung der Konsens-Kursziele zu werfen, um ein Gefühl dafür zu bekommen, in welche Richtung sich die Schätzungen der Banken gerade bewegen. Diese Idee werden wir hier immer mal wieder aufgreifen und die Aktienmärkte dementsprechend analysieren.

Am deutschen Aktienmarkt sticht dabei aktuell der MDAX-Titel Aurubis hervor. Hier ist das durchschnittliche Kursziel der Analysten auf Monatssicht überdurchschnittlich stark von 87,09 auf 102,41 Euro (+18%) gestiegen. Die Aktie hingegen konnte in diesem Zeitraum unter dem Strich lediglich zwei Prozent zulegen. Allerdings hatte sich der Kurs zuvor seit dem Herbst 2022 nahezu verdoppelt. Mit aktuell gut 95 Euro liegt die Aktie dennoch unterhalb dessen, was die Analysten im Durchschnitt als fairen Wert errechnen. Ein Grund für die Hochstufungen dürften die ebenfalls zweistellig erhöhten Schätzungen für den Gewinn je Aktie sein. Das 2023er-KGV liegt aktuell bei 11 und damit leicht unter dem Durchschnitt der vergangenen zehn Jahre.

Aurubis hatte Anfang Februar seine Q1-Zahlen des Geschäftsjahres 2022/23 vorgelegt und dabei als Zielsetzung für den operativen Vorsteuergewinn das obere Ende des bereits offiziell kommunizierten Prognose-Korridors (400 Mio. bis 500 Mio. Euro) ausgegeben. Die sich leicht verbessernden Konjunkturaussichten und die Entspannung auf den Energiemärkten dürften dabei eine wichtige Rolle gespielt haben. Zukunftsfantasie besteht darüber hinaus auch noch. Die Analysten der LBBW jedenfalls sind der Ansicht, dass Aurubis gut aufgestellt sei, um von den Trends Digitalisierung, erneuerbare Energien und E-Mobilität zu profitieren.

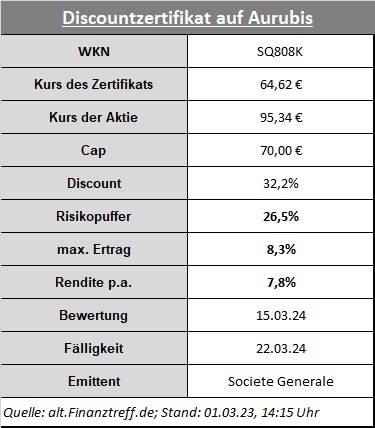

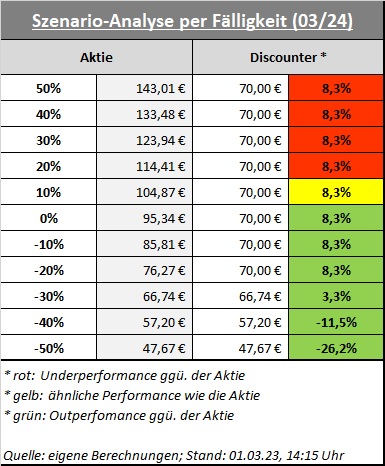

Dass die Aktie trotz der verbesserten Stimmung zuletzt erst mal durchschnaufen musste ist nach der fulminanten Rallye zuvor nicht wirklich verwunderlich. Und womöglich setzt sich diese Konsolidierungsphase auch noch etwas fort. Charttechnisch findet sich im Bereich zwischen 71 Euro (letztes Zwischenhoch des mittlerweile gebrochenen Abwärtstrends) und 77 Euro (50%-Retracement der Aufwärtsbewegung) dann aber eine markante Unterstützungszone. Passend dazu liegt der Cap des ausgewählten Discounters der Societe Generale (WKN: SQ808K) bei 70 Euro und bietet damit einen Risikopuffer von 26,5 Prozent. Bis zur Fälligkeit im März des kommenden Jahres sind trotzdem ansehnliche Kursgewinne von bis zu 8,3 Prozent möglich, was einer annualisierten Rendite von 7,8 Prozent entsprechen würde. Der Outperformancepunkt (bis dahin liefert das Zertifikat eine bessere Performance als die Aktie) liegt zudem erst bei 103,20 Euro und damit im Bereich des aktuellen Konsens-Kursziels der Analysten. Nach unten hin puffert der Discount etwaige Verluste etwas ab.