Vonovia – So lassen sich jetzt noch die hohen Dividendenerwartungen nutzen

Der Immobilienkonzern Vonovia hat momentan mit zahlreichen Baustellen zu kämpfen. Und das, obwohl der Vorstand zuletzt angekündigt hatte, alle noch nicht begonnenen Neubauvorhaben auf Eis zu legen. Begründet wurde dieser radikale Schritt mit den deutlich verteuerten Finanzierungskosten und den ebenfalls massiv gestiegenen Baupreisen. In der Öffentlichkeit und auch auf Seiten der Politik kam das gar nicht gut an. Schließlich haben wir gerade in Deutschland ohnehin schon große Probleme mit fehlendem Wohnraum.

Als börsennotiertes Unternehmen denkt Vonovia in erster Stelle aber an seine Aktionäre, die in den vergangenen Jahren stark von dem boomenden Geschäft profitiert haben. So wurde die Dividende seit 2013 kontinuierlich von 0,62 Euro auf zuletzt 1,66 Euro gesteigert. Für das abgelaufenen Geschäftsjahr wird im Konsens eine Ausschüttung in ähnlichem Ausmaß erwartet, was eine Dividendenrendite von vergleichsweise attraktiven 7,5 Prozent zur Folge hätte. In Stein gemeißelt ist das aber nicht. So rechnen die Analysten der Deutschen Bank damit, dass Vonovia bei Vorlage der 2022er-Zahlen am Freitag der kommenden Woche (17. März) die Dividende auf nur noch 0,86 Euro (Rendite von 3,9 Prozent) reduzieren wird.

Wie die gesamte Branche leidet der größte deutsche Wohnungskonzern vor allem unter den gestiegenen Zinsen. Das über die vergangenen Jahre sehr erfolgreiche und mit dem Slogan „Wachstum auf Kredit“ zu beschreibende Geschäftsmodell funktioniert dadurch nicht mehr wie gewohnt. Dass sich der Vorstand jetzt auch noch mit der Staatsanwaltschaft Bochum rumschlagen muss, die wegen des Verdachts der Bestechlichkeit und Bestechung, der Untreue und des Betruges u.a. gegen mehrere Mitarbeiter des Konzerns ermitteln, dürfte dem ohnehin angeschlagenen Image des Unternehmens nicht gerade zuträglich sein.

Für diese Gemengelage muten die Gewinnschätzungen der Analysten noch relativ optimistisch an. Nachdem das EBITDA von 443 Mio. Euro im Jahr 2013 auf 2,27 Mrd. Euro im Jahr 2021 geklettert war, wird für das abgelaufene Jahr noch mal mit einem recht deutlichen Anstieg gerechnet. Und in den kommenden Jahren soll es keinen großen Einbruch geben. Dabei verweisen die Strategen in der Regel auf die rekordverdächtig niedrigen Leerstände und Mietausfälle sowie eine höchstwahrscheinlich weiter steigende Nachfrage nach bezahlbarem Wohnraum. Dadurch sollte auch das Mietniveau zumindest nicht einbrechen.

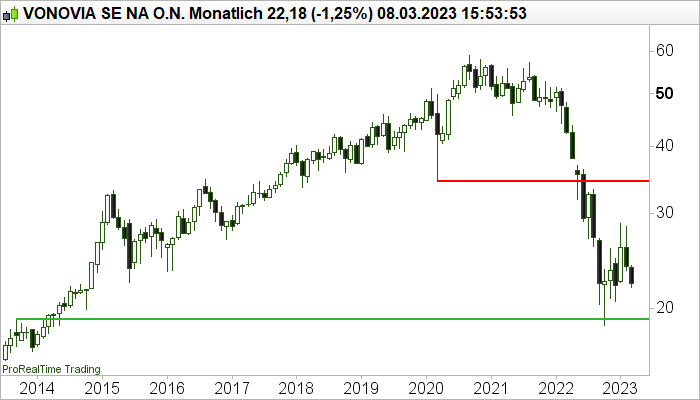

Das durchschnittliche Kursziel der Analysten liegt laut Refinitiv aktuell bei 35,80 Euro und damit sehr deutlich über dem aktuellen Aktienkurs (22,20 Euro). Selbst die größten Pessimisten taxieren den fairen Wert noch auf 25 Euro. Die Aktie von Vonovia hatte von ihrem Hoch aus fast 70 Prozent an Wert verloren. Bei rund 20 Euro und einer Bewertung zum damals halben Buchwert gelang im Herbst dann eine Stabilisierung, der ein schneller und deutlicher 50-Prozent-Anstieg folgte. Von den dadurch kurzzeitig erreichten gut 28 Euro aus ist der Kurs mittlerweile aber schon wieder um mehr als 20 Prozent gefallen.

Beim Blick auf die starken Kursschwankungen und die sich wahrscheinlich nicht so schnell in Luft auflösenden Risiken bietet es sich an, bei der Produktauswahl nach Zertifikaten zu suchen, bei denen der Kursverlauf während der Laufzeit keinen Einfluss auf die Höhe der möglichen Rückzahlung hat. Gegeben ist das zum Beispiel bei bestimmten Bonuszertifikaten, die in der Regel mit dem Zusatz „Pro“ gekennzeichnet sind. Hier gibt es zwar auch eine Barriere, die aber ausschließlich am finalen Bewertungstag scharf geschaltet wird. Ein vorheriges Unterschreiten hat damit – anders als bei klassischen Bonuszertifikaten - keine Auswirkungen.

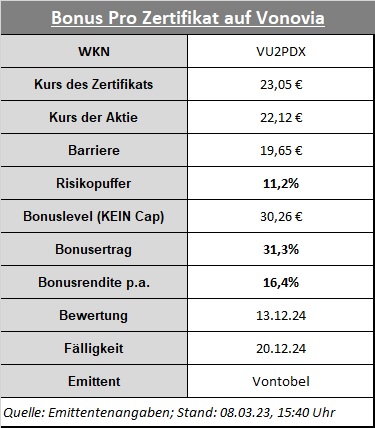

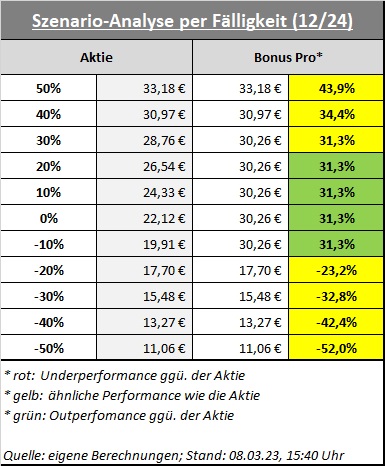

Bei dem von Vontobel kürzlich aufgelegten Bonuszertifikat (WKN: VU2PDX) auf die Vonovia-Aktie vergeht bis zum entscheidenden Bewertungstag (13. Dezember 2024) noch einiges an Zeit, was aus Anlegersicht tatsächlich Sinn machen könnte. Die Barriere bei 19,65 Euro liegt zudem noch unterhalb des aktuellen Aktienkurses. Sollte diese Marke am Ende nicht unterschritten werden, ist die Rückzahlung eines attraktiven Bonusbetrags von 30,26 Euro garantiert. Das würde einem Kursplus von 33,1 Prozent sowie einer Rendite von 17,3 Prozent entsprechen. Wenn die Vonovia-Aktie am Ende über dem Bonusbetrag notiert, verdienen Investoren sogar noch mehr, da die Gewinnchancen nicht durch einen Cap beschränkt sind.

Trotz dieser reizvollen Konstellation kostet das Zertifikat aktuell nur gut vier Prozent mehr als die Aktie, so dass die Verluste im Falle eines Barrierebruchs am Laufzeitende ungefähr mit denen eines Aktionärs zu vergleichen wären. Der kommt bis dahin allerdings in den Genuss von wahrscheinlich zwei Dividendenzahlungen, die dem Zertifikatekäufer entgehen. Vor diesem Hintergrund wäre eine Kürzung oder Streichung der Ausschüttung perspektivisch gesehen gar nicht so schlimm, solange die Aktie deshalb nicht nachhaltig einbricht.